目前,中国证监会与沪深交易所正在试图推动企业社会责任的深化。2018年国庆前,证监会发布了修订后的《上市公司治理准则》(以下简称《治理准则》)。修订内容的第三条明确指出:

积极借鉴国际经验,推动机构投资者参与公司治理,强化董事会审计委员会作用,确立环境、社会责任和公司治理(ESG)信息披露的基本框架。

如无意外,证监会在短期内将出台具体的ESG信息披露要求,进一步推动责任投资,通过资本的力量促使中国企业把履行社会责任放到更高的战略高度。

编者注:ESG是环境、社会和公司治理(Environmental, Social, Governance)的英文简称,它强调投资人应在传统的财务指标分析之外,同时从环境、社会和公司治理的角度系统分析一家公司是否能够全面可持续发展,从而规避风险、并把握先机。

1、ESG评级过低或将淘汰出局

近几年,政府不断强调企业尤其是上市企业在环境、社会与公司治理方面需履行的责任。要求企业不仅发挥经济价值,更需要创造社会价值,提供社会稳定的正能量。

企业社会责任履行水平到底如何,社会责任报告是重要的分析标的之一。截至2018年5月31日,A股共有862家上市公司已披露2017年度企业社会责任(CSR)报告,虽有同比近5%的增长,但披露CSR报告的公司仍然是“少数派”——仅占A股上市公司的23.7%。而且,目前业界CSR报告的信息披露质量也不高。

根据“商道纵横”日前发布的《中证100指数成分股CSR报告实质性分析(2018)》,即便在沪深证券市场的“优等生”中,近半数企业的CSR报告披露的数据也相当匮乏,人们难以据此全面评估企业的E(环境)S(社会)G(公司治理)绩效。这让包括政府、公众在内的各利益相关方难以监督与推动企业社会责任的深化。

在中国,ESG投资虽然十多年前就已经被引入,但由于缺乏政策压力与公众对企业社会责任的关注,一直处在“曲高和寡”的状态。但这样的状况不会持续太久,除了来自政府的监管会加强,资本市场也在同步做出调整。

目前,国际主要的指数公司都推出了 ESG 指数及衍生投资产品,其中MSCI(明晟公司)ESG指数是全球机构投资者应用最广泛的ESG指数之一。今年6月公布的MSCI(明晟公司)中国A股(新兴市场指数)E(环境)S(社会)G(公司治理)成绩单中,中国A股公司的评级远低于新兴市场的整体表现。

MSCI的ESG评级从AAA到CCC共分为七档,其中BBB算是“及格线”。仅有3%的A股公司有全球行业领先的ESG表现,能够进入A-AAA类评级。而66%公司集中在B-BBB级别也就是不及格或者说仅仅及格,31%分布在CCC级别也就是极差的级别。

也有投资人认为,中国企业的ESG评级被低估了,关键原因就是ESG信息披露的实质性和专业度。

MSCI ESG成绩单公布以后,不少中国机构投资者以及上市企业对ESG评估的关注度急剧上升,有些中国机构投资者已经开始推出ESG主题基金产品。

笔者与一位资深机构投资者谈到ESG评估对资本市场与上市公司的影响时,他有一个非常形象的比喻。他认为ESG评估是一个“成事不足败事有余”的指数——这不是谩骂。

“成事不足”的意思是,中国机构投资者不一定会因为某家企业的ESG评级优秀而决定投资,还是需要看企业的财务表现和股东结构等传统的经济因素评估项。但是如果一家企业ESG评级低于及格线,机构投资者出于风险规避的原因大几率会把这些企业踢出投资名单,这也就是所谓的“败事有余”了。

2、ESG投资在回报稳定性上有优势

事实上,ESG投资理念在欧美成熟的资本市场越来越受到重视。依照国际可持续投资联盟(GSIA)的趋势报告,在 2016 年初,全球在投资中纳入 ESG 因素的资产总量为 22.89 万亿美元,占全球资产总量的26%。中国资本市场正日益国际化,完善上市公司ESG信息披露有利于吸引更多境外长期资金流入。

资本市场一贯是经济领域最现实的一环。推动ESG投资风行的核心驱动力是更优的投资回报和更可控的投资风险。

相比传统投资策略,ESG投资在考察企业财务因素以外,将把环境影响、社会责任、公司治理三项非财务类因素的考核纳入到投资决策中,以达到有效规避政策性与管治性风险,并从社会价值视角前瞻性地挖掘具有高发展潜力的投资标的,从而获得中长期投资回报率。

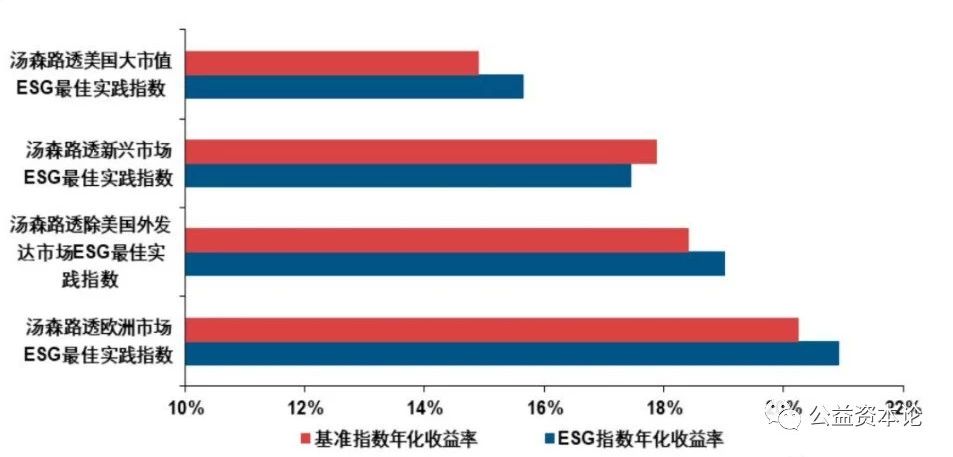

汤森路透代表性ESG指数及基准指数自成立以来的年化收益率(截至2018年6月6日)资料来源:MSCI官方网站

汤森路透代表性ESG指数及基准指数自成立以来的年化收益率(截至2018年6月6日)资料来源:MSCI官方网站

当前中国的经济发展已从追求量变到谋求质变,社会和经济的可持续就成为发展新的主旋律。这些转变意味着不履行社会责任的企业将受到政策法规以及大众舆论的直接冲击,给企业发展以及盈利水平带来巨大影响,从而投资收益也会受到波及。于是,ESG投资成为中国资本市场当前最务实的选择。

“商道融绿”对沪深300成分股进行了三年ESG回溯评估。在测试中显示出,ESG策略在抗风险、抗波动和回报稳定性上的优势。

ESG综合评测前50名的股票,其收益率在2015年至2018年4月,相比沪深300和ESG评测后50名的股票组合,分别高出14.67%和37.09%

在通过ESG绩效来展现企业的中长期投资价值方面,中国企业需要补的功课还很多。从韩国和中国台湾市场的经验来看,在ESG评级首次覆盖后,大部分企业在1年到1年半的时间内实现了ESG信息披露的提升,评级成绩将稳定下来,真正反映企业的ESG绩效。上市公司需要一定时间来提升ESG披露的专业度是正常的,但资本市场留给中国企业的时间已经不多。

文章来源:共益资本论

文章链接:https://gongyizibenlun.com/1510

作 者:冯雨露

本文文字内容归本站版权所有,转载请联系编辑,加微信(id:yxtkhl-)

更多精彩,敬请关注微信公号“共益资本论”(id:gongyizibenlun)